東京、杉並で『地主・家主の賃貸オーナー様向け情報サイト』を運営している、『相続・不動産問題の相談室』です。

今日のテーマ

「相続の節税対策 後半」

目次

前回(前半)では

この対策で注意するのは、節税対策をする結果、遺産分割面や納税面にマイナス効果がないようにする事の説明と、実際に税金が減る方法は下記の4つという点

(A)財産が実際に減る

(B)財産が形を変えた事で税金が減る

(C)財産が親族等に移転しただけ

(D)評価減の特例などを使い税金が減る

多方面へのマイナス影響の少ない順番で対策を行いましょうと1~4までお伝えしました。

さて後半です。

⑤財産を移転させる

これは上記(C)に該当します。

≪生前(暦年)贈与≫

お元気なうちに財産を下の世代等へ贈与する方法です。

贈与税は受け取った方ごとに判定をし、1年間に110万円以内なら非課税です。

贈与する側は誰に贈与してもかまいません。となると、贈与する人数が多ければ財産は大きく減らせるという事です。

注意点は2つ

- 定期贈与とみなされないこと

毎年一定額を贈与する事が決まっている場合は定期贈与とみなされます。

その為に贈与契約書を毎年作成する。

- 相続開始前3年以内の相続人への贈与分は相続財産に加算し計算される

相続人へ贈与した財産額は相続開始から過去3年分を相続財産に加算して相続税が計算されますので慌てて贈与しても効果が小さい事になります。しかし、相続財産を受け取らない方(孫など)への贈与分は相続財産には加算しません。

他にも相続時精算課税制度や、結婚・子育て・教育・住宅取得に関する贈与税の非課税制度などあります。(贈与額を相続時に加算する贈与や、使途が限定されている贈与など)

≪賃貸物件の移転≫

生前贈与と似ていますが、これはその時だけではなく、一度行えば、将来的にもずっと収入が移転します。

例 賃貸物件(建物)を相続人等に移転させる。

生前贈与は毎年110万円までは無税で贈与できますが、これは賃貸物件を相続人等に移転させますので、その物件から毎月発生する賃料収入は移転された先(相続人等)の物になります。結果、現在の所有者の収入は減るので相続財産の増加を抑えるという事です。しかも相続人等はその間、収入が増えますので将来の相続税を自身で用意するという方法も取れます。

なお、相続人等の「等」には資産管理会社等も含まれます。

実施する場合の負担や効果は、誰に移転するか、物件の価値(残存簿価)、借入金の有無、借地権かどうか、移転の方法など、いくつか検討すべき点がありますので、慣れている専門家へご相談ください。

この財産を移転させる方法は分割対策に影響が出ますので、物件を取得しない相続人等への考慮が必要となります。

⑥賃貸物件の建築や購入

これは上記(B)に該当します。財産が形を変えた事で税金が減る

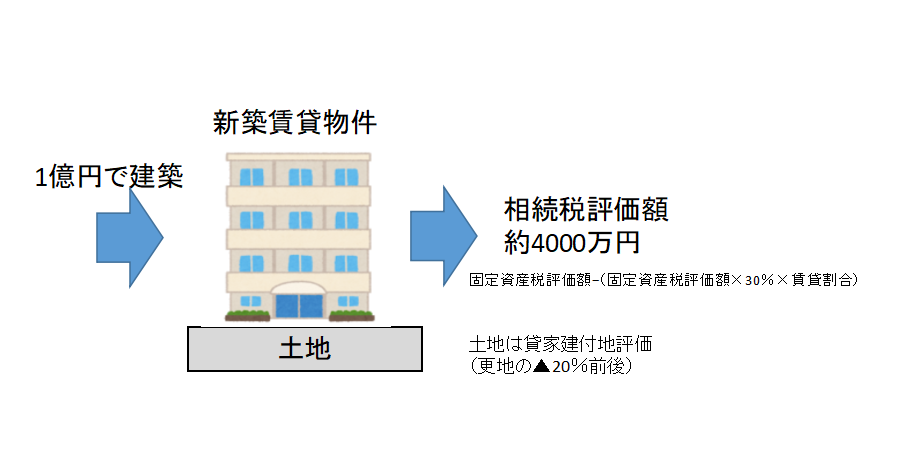

≪賃貸物件を建てるケース≫

建築代金に充てる「お金」が「建築物」に変わる事で評価減となり、大きな効果があります。

例 1億円で賃貸物件を建築した場合、結果的に4000万円前後の評価に変わる。

大きな効果ではありますが、いくつか注意点があります。

・その場所で建築して長期的にもニーズはあるのか

・その規模で相続対策の効果は適正なのか

・その建築代金は相場的に適正なのか

・その間取りはニーズに合っているのか

・他方面(分割対策、納税対策)へのマイナス影響はないのか

まずは経営面です

相続税自体は一時的に大きな節税効果は得られますが、賃貸経営は30年以上に及びますので、もし、毎年赤字になる賃貸物件を建ててしまったら、30年間赤字の物件と付き合っていかなくてはならないのです。そのストレスを考えたら建築せずに税金を支払っていた方がよかった。となりかねませんので慎重に検討すべきなのです。

また、相続対策と同様に、自身で賃貸物件を建築した事は無い方が多いので、「何に」「どの点を」注意すれば良いのかわからない。という方がほとんどなのです。

では誰に相談すれば良いでしょうか。

これが難しいのです。建築面、賃貸市場、相続対策、税金面等と幅広い知識や経験が必要となるからです。

特に、賃貸市場は参考書などで学べるものではなく、時代のニーズや年代別、性別、賃料帯によるターゲットの趣向の把握と将来予測が必要となるからです。

賃貸の事を一番身近に接しているのは賃貸管理会社や仲介業者のはずです。なぜなら日常的に入居率を気にする業務だからです。

ただし、業務が分担作業の会社が多い為、企画から建築まで幅広い分野を把握できている方は少ないのです。

*賃貸物件建築の注意点については別の機会にUPしたいと思います。

≪賃貸物件を購入するケース≫

考え方は賃貸物件を建てるケースと似ていますが、違いは場所や物件自体を自分で選別できる点で、より選択肢が広がりますのでよほど慣れた方でないと判断が難しいでしょう。

しかも「本当に良い物件」は市場にはほとんど出回らないという事です。

なぜなら、「本当に良い物件」は市場に出る前に関わった「関係者」が購入するか、または関係者から情報を得た「知り合い」が購入してしまうからです。

このように節税を図る為に賃貸物件を取得するという事は相当に注意が必要だという事がお分かりいただけたと思います。

他方面では分割面で注意が必要となります。賃貸物件の相続税評価額は大きな評価減となりますので、時価とは大きく乖離します。

となると、遺産分割上、公平かどうかの判断が難しくなりますので相続人全員が納得しやすい価格の算出方法を検討する必要があります。(過去のブログ参照)

このように節税の対策はどのくらい評価額を引き下げたいのか、その金額を把握し、他方面に影響の少ない手法で行うのが安全な対策と言えます。

相続の納税対策・分割対策・節税対策と3つの対策の注意点をお伝えしてきましたが、実はこの3つは「相続」の中でも「資産のこと」だけなのです。

相続対策は大きく分別すれば他に「生活のこと」「承継のこと」と2点あり、これらすべてを集約したものが「本当に必要な相続対策」と言えます。

他の2点についてはまた別の記事で発信していきます。

最後までお読みいただきありがとうございました。

今後も不動産FPとして、地主・家主の賃貸オーナー様向けに、『相続・不動産のお役立ち情報』を発信していまいります。

お問い合わせばこちらからお願い致します。