首都圏と地方の違いというと、相続と不動産問題を専門に扱う弊社が感じるのは、『不動産の価値が大きく違う点』です。

あたり前と思われる方が多いと思いますが、ほとんどの方は下記のように感じたのではないでしょうか?

地方ならマイホームが2000万円位で買えるけど、東京なら6000万円はするだろう…と。

そうです。買ったり売ったりする場合の『価格』をイメージされますよね。

でも、土地の売買価格が高い安いだけではなく、こんな事が言えるのです。

【相続税の違い】

目次

相続税。これは人が亡くなった時に、その亡くなった方が所有していた財産の大きさが、一定額を超えると、財産を受け取った相続人は『相続税』が課税されるという税金です。

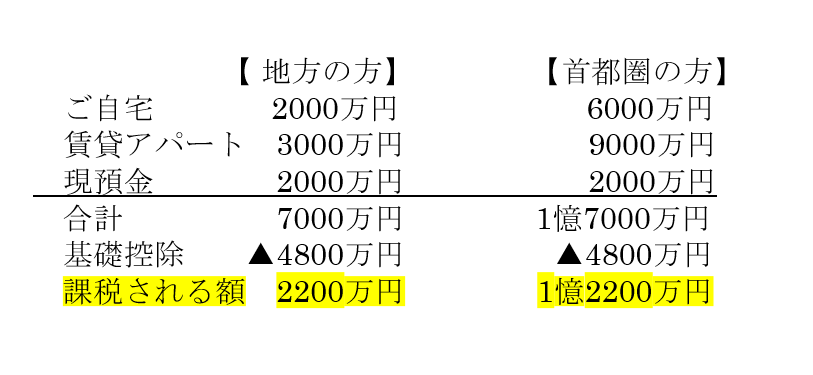

例 ご夫婦にお子様が2名とします。

所有財産は現金2000万円とご自宅、賃貸アパートです。

首都圏と地方でどのくらいの相続税の違いがでるでしょうか。

(例 首都圏と地方の不動産価値を3倍差に設定しています)

上記の課税される額というのが説明文にある一定額を「超えた部分」です。

現金は同じ額をお持ちだったとしても、不動産の価値の違いにより、こんなにも変わってしまうのです。

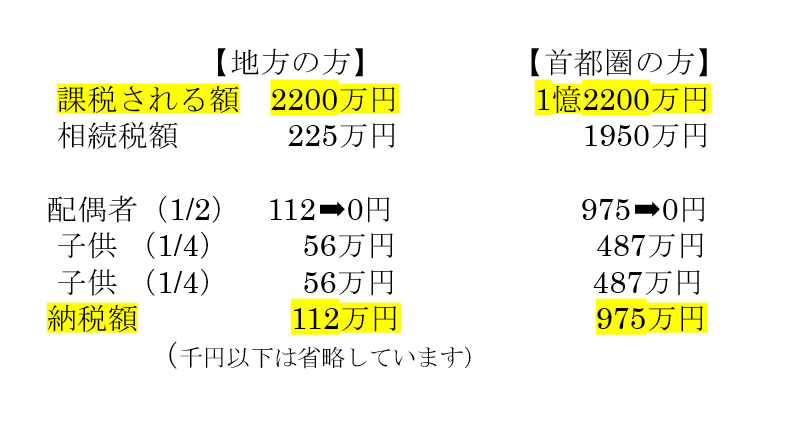

では、実際に支払う「相続税額」はどのようになるのか?

実際に支払う税金は、相続人各々が「受け取った財産の割合分」の税金を支払うという事です。

例えば、ご主人が亡くなった事により、ご主人の相続人(妻、子供2名)は、妻が1/2、子供はそれぞれ1/4の財産を受け取ったとします。

すると、妻は全体にかかる相続税のうち1/2分を支払い、子供達も同様にかかる相続税のそれぞれ1/4を支払うという事になります。

どちらも同じ2000万円の現金をもっていたのに、支払う相続税額がこんなに変わるのです。

首都圏の(地主・家主など)不動産が多い方は生前に対策をした方が良いという事をお分かり頂けたでしょうか。

今後も地主・家主の不動産オーナー向けに役立つ情報をブログを通じて発信してまいります。

【ポイント】

1.配偶者には配偶者軽減がある。

実際には、配偶者は受け取った財産のうち半分まで(又は1億6000万円まで)は配偶者軽減という制度があり、相続税は払わなくて良いのです。

残った子供達だけが相続税を支払うという事です。

2.小規模宅地等の評価減

複雑になる為、ここでは紹介はしませんが、不動産価格を低く評価できる特例があります。

国税庁のホームページで紹介されていますのでご確認下さい。

東京エリアの地主・家主の賃貸オーナー様へ

弊社へのお問い合わせはこちらからお願い致します。