東京、杉並で『地主・家主の賃貸オーナー様向け情報サイト』を運営している、『相続・不動産問題の相談室』です。

今日のテーマは前回の相続対策とは?の1つです。

「納税対策」

目次

まず、相続税がかかる方だけが必要な対策です。という点

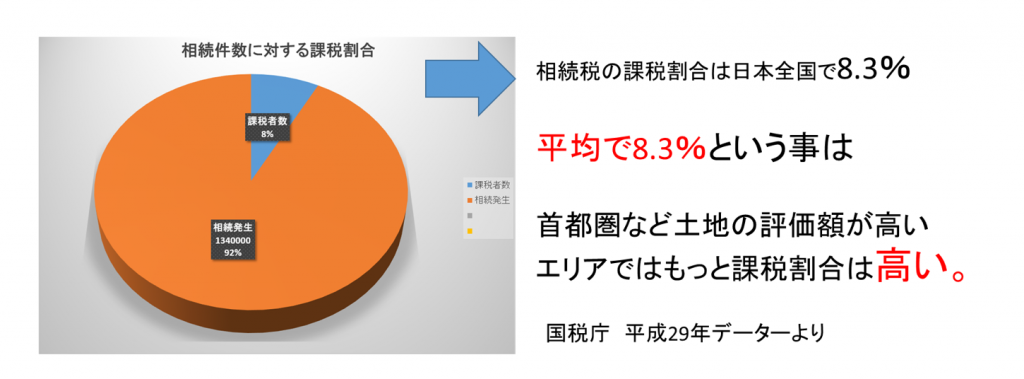

では、日本でどのくらいの方が該当するのか?

1年間に約134万人の相続が発生し、うち11万2000人が課税対象でした(平成29年 国税庁発表より)

割合でいうと8.3%という事ですね。

わかりやすくすると100人亡くなったら8人が相続税の対象という事。

あまり多くない気がしますね、但しこの8.4%は日本全国の平均です。ですので偏りがあります。以前のブログでもお伝えしましたが、現金は日本全国どこでも価値が変わりませんが、不動産の土地についてはエリアにより大きく評価が異なりますので、評価の高いエリアは相続税の課税対象者が多いのは想像つきますね。

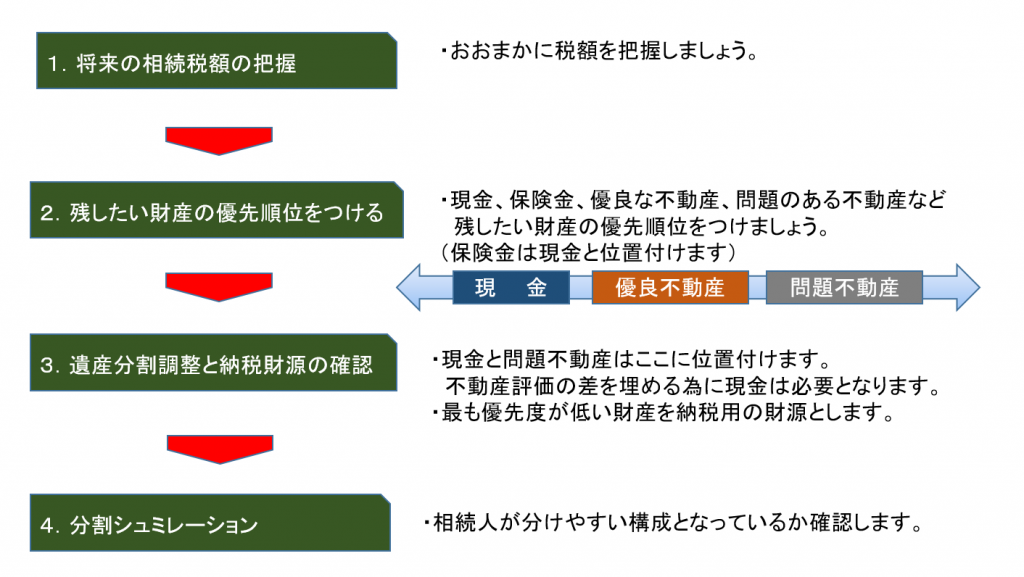

では具体的にどのように進めるべきか

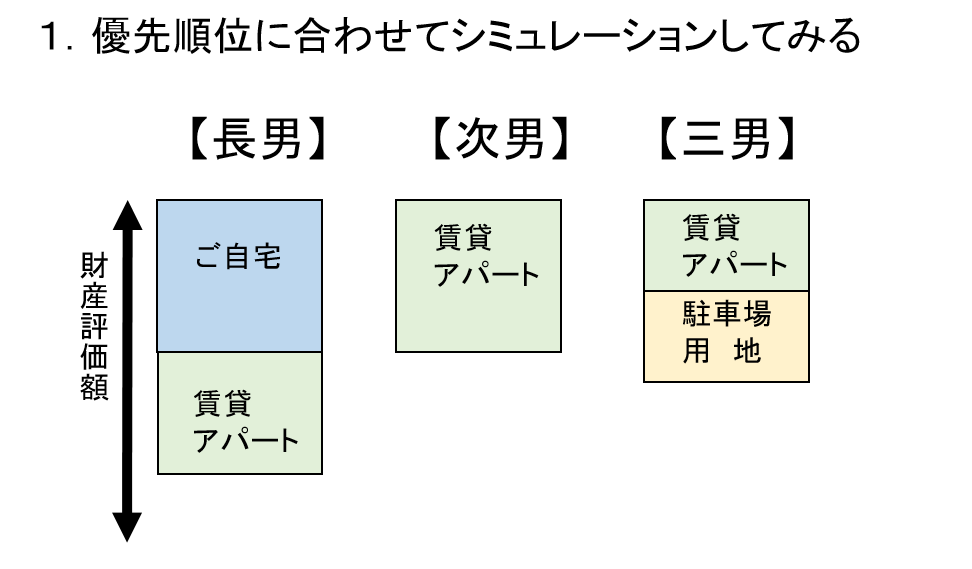

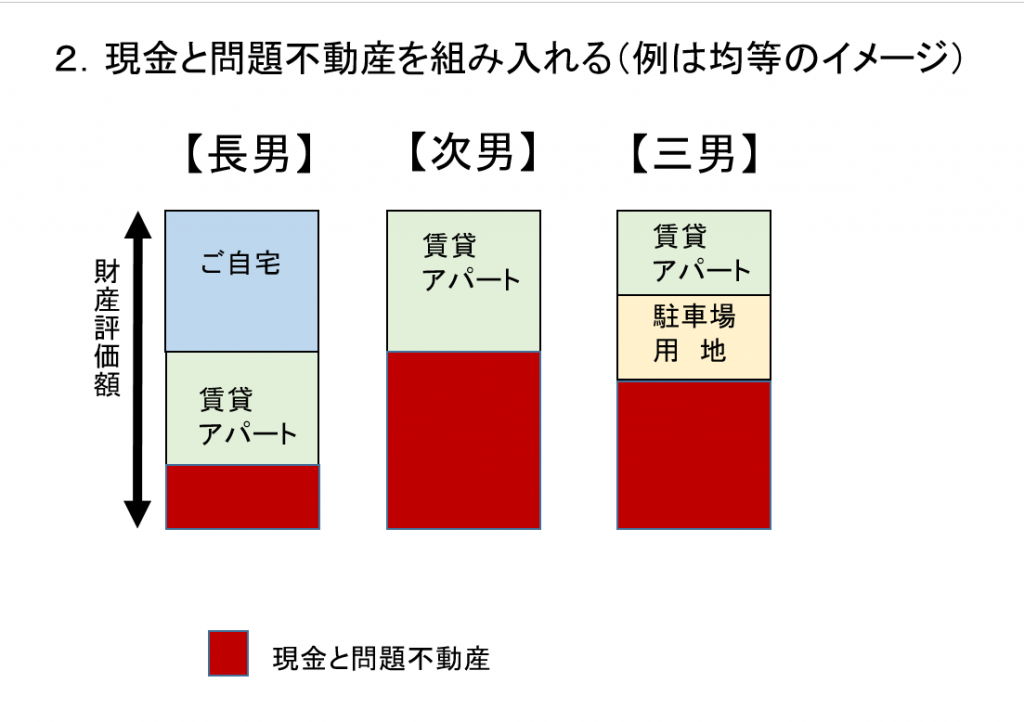

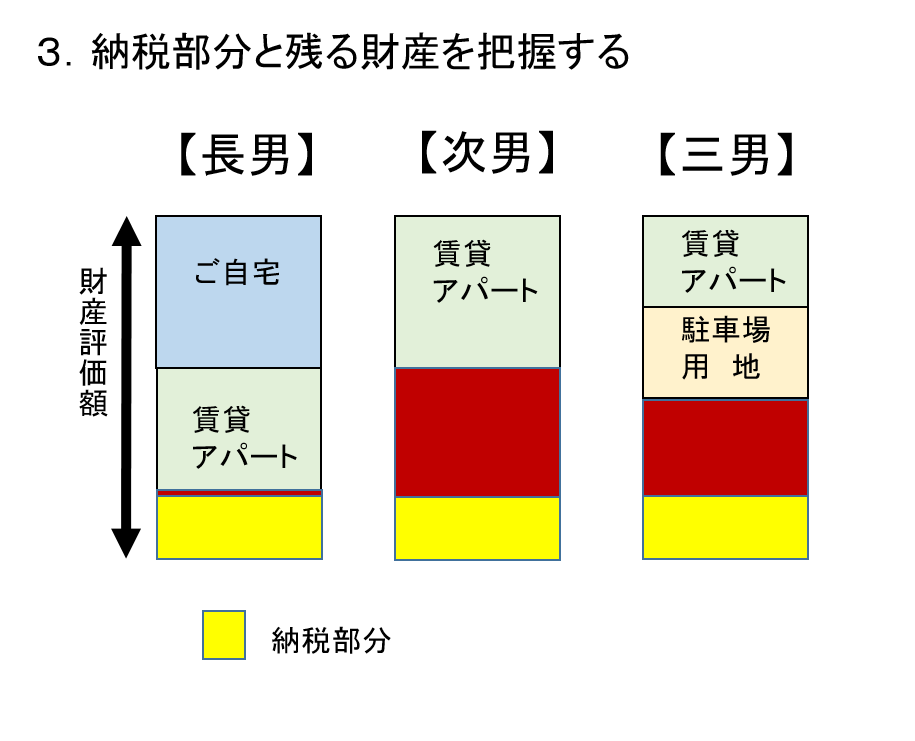

≪地主・家主の賃貸オーナー向け納税対策シミュレーション≫

ここで重要だったのが4点です。

1.優先順位の付け方

2.相続人同士(通常は子供達)の財産取得バランス

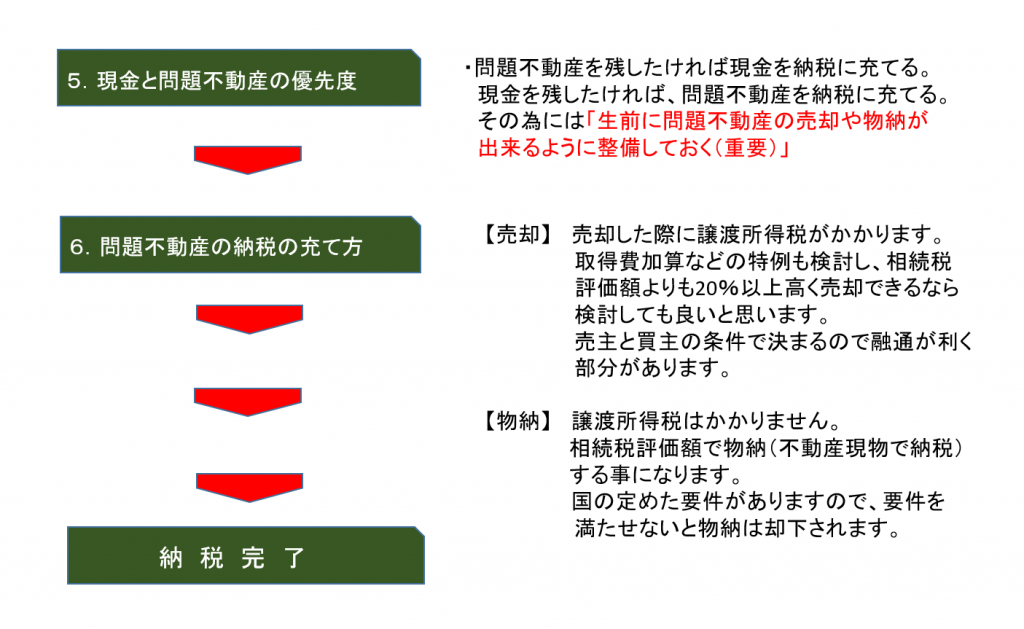

3.問題不動産を納税に充てる場合は生前に整備

4.納税方法の選び方

優先順位については何代にもわたり不動産に関わってきていますのでピンとくると思います。

子孫に残したいと思う順位です。

例えば、利益の上がる賃貸マンションは残したいと思うでしょうし、地代の値上げが難しく、更新料でいつも揉めるような貸宅地などは優先順位が低いですね。

相続人同士の取得バランスについて正解は難しいですね。

なぜならそのご家庭次第だからです。この点は別のテーマ「分割対策」でお伝えします

納税方法については、売却と物納のどちらが有利かで判断すれば良いですね。

どちらもメリット、デメリットがあります。

納税に充てる財産は優先順位の低い財産という事は、売りづらい(買い手が付きづらい)という要素はありますね

その他

今回は相続人が子供だけという前提でシミュレーションしましたが、配偶者がいるケースではまったく違ってきます。配偶者の生活費なども考えなくていけませんね。

各ご家庭の財産の種類、内容、規模によっても条件が変わってきますので、同じようにはなりません。これが相続対策を難しくしている点です。

例 そもそも「問題不動産」はないケース、現金と問題不動産を足しても相続税が払えないケースなど、このような場合は少し工夫が必要となりますのでご相談下さい。

人の想い

税金よりも重要視している点は、「その人(不動産所有者)の想い」です。大切な財産を手放したい人などいないという点を理解する必要があります。

最後までお読みいただきありがとうございました。

今後も不動産FPとして、地主・家主の賃貸オーナー様向けに、『相続・不動産のお役立ち情報』を発信していまいります。

お問い合わせはお電話又はこちらからお願いします

*ご対応は東京エリアに限らせて頂いております。